Телеграм канал «РСХБ Инвестиции»

телеграм-каналов

рекламных размещений, по приросту подписчиков,

ER, количеству просмотров на пост и другим метрикам

и креативы

а какие хуже, даже если их давно удалили

на канале, а какая зайдет на ура

📑 За временной период с 3 по 10 марта инфляция составила 0,11% н/н (5,84% в годовом эквиваленте против 5,72% неделей ранее): продукты питания +0,13% (плодоовощная продукция -0,2%, остальные - +0,16%), непродовольственные +0,1%, услуги +0,1%. Цены на бензин автомобильный изменились на +0,2%, на дизельное топливо - -0,01%.

⛴ “Совкомфлот“ (2025, МСФО): выручка $1,3 млрд (-29,9% г/г), чистый убыток $648 млн (против чистой прибыли $424 млн в 2024). EBITDA $526 млн (-49,5% г/г). У компании наблюдается рост долговой нагрузки, показатель "Чистый долг/EBITDA" ~0,68х (0,03х в 2024). Слабые финансовые результаты объясняются санкционным давлением, ограничивающим деятельность “Совкомфлота”.

🏦 “Совкомбанк“ (2025, МСФО): ЧП ₽53 млрд (-31% г/г), ЧПД ₽177 млрд (+12%), совокупные активы ₽4,5 трлн (12%). Кредитный портфель юрлиц ₽1,7 трлн (+25%), физлиц ₽1,3 млрд (+3%). NIM - 6,4% в 4К25. ЧКД ₽103 млрд (+24%). Основные “анти-драйверы”: увеличение непроцентных расходов (+20%) и расходов по кредитным убыткам (+9%). Платформа банка B2B-РТС готова к IPO (крупнейшая в России цифровая платформа для закупок). Вопрос по выплате дивидендов будет решён на ГОСА в июне 2026.

⏩ СД "Яндекса" рекомендовал дивиденды за 2025 год в размере 110 руб. на акцию (ДД ~2,4%), ВОСА - 14 апреля, отсечка - 27 апреля.

✅ Акционеры "Диасофта" утвердили дивиденды за 2025 год в размере 102 руб. на акцию (ДД ~5,5%), отсечка - 23 марта.

🚢 Грузооборот морских портов России за 2М26 снизился на 4,7% г/г до 129,5 млн т. Сухогрузы сократились на 5,9%, наливные грузы - на 3,5%. Слабее всего выглядели Азово-Черноморский бассейн (-19,1%) и Балтика (-8,1%), тогда как Дальний Восток (+8,9%) и Арктика (+14,6%) остались в плюсе. Для рынка это умеренно негативный сигнал: общая логистика замедляется, а устойчивость потоков все больше держится на восточном направлении и арктических портах.

🔴 В течение пятницы китайский юань подошел к отметке 11,7, но закрепиться там не смог. В итоге пара CNYRUB прибавила 0,45% и закрылась на уровне 11,643.

Официальные курсы валют на 14 марта:

¥ – ₽11,6504 (+1,28%)

$ – ₽80,2254 (+1,47%)

€ – ₽91,9847 (+0,65%)

Не является инвестиционной рекомендацией.

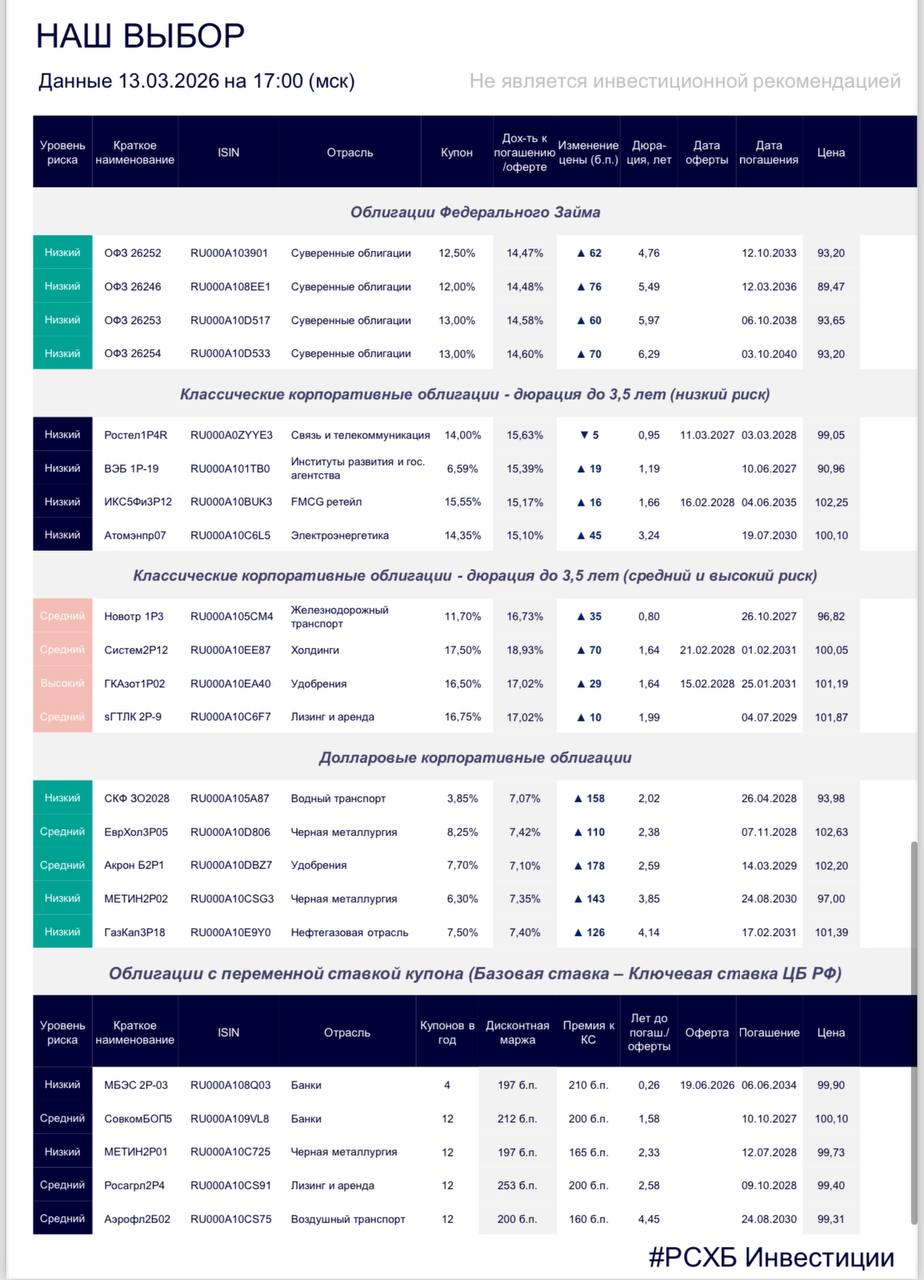

📉 Фронтальное снижение ставок привело к значительному смещению вниз кривой доходности ОФЗ-ПД, которое составило в среднем 25 б.п.

🇷🇺 На рынке корпоративных флоатеров зафиксирована восходящая динамика: RUFLCBCP демонстрирует попытку плавного выхода из двухмесячного боковика.

💲 Локальное ослабление национальной валюты подталкивает к росту долларовые корпоративные облигации.

📖 Размещение облигаций «МТС» пройдет 18.03.2026. Новый выпуск не предлагает ощутимой премии по доходности к вторичному рынку флоатеров эмитента.

📖 Книга по облигациям «Новабев» будет открыта 17.03.2026. Ориентир ставки купона – не выше 15,0%. Срок до погашения нового выпуска – 3 года.

Не является инвестиционной рекомендацией.

🛢️ Нефть снова стала главным источником нервозности для рынка, одновременно подталкивая вверх инфляционные страхи и снижая ожидания по смягчению ДКП. WTI подскочила почти на 10% и закрылась у $95,7 за баррель, Brent вновь закрепилась выше $100, а ночью рост продолжился. Теперь в фокусе - индекс PCE за январь, пересмотр ВВП США за 4 квартал и предварительные данные по потребительскому доверию, которые покажут, насколько рынок выдерживает сочетание дорогой нефти и ослабления макрофона.

🏠 В США в январе разрешения на строительство снизились на 5,4% м/м до 1,376 млн, оказавшись хуже ожиданий, тогда как число новых строек, наоборот, выросло на 7,2% м/м до 1,487 млн и заметно превысило прогноз. Слабее выглядели разрешения на многоквартирные проекты (-13,4% м/м) и на дома на одну семью (-0,9%), но сами стройки поддержал сильный рост именно многоквартирного сегмента (+29,1%). Текущая строительная активность пока держится, но просадка разрешений намекает, что впереди импульс может стать слабее.

📦 Торговый дефицит США в январе сузился до $54,5 млрд - минимума с октября и заметно лучше прогноза около $66,6 млрд. Экспорт вырос на 5,5% до рекордных $302,1 млрд за счет драгметаллов, компьютеров и гражданских самолетов, тогда как импорт снизился на 0,7% до $356,6 млрд на фоне падения закупок фармы, автомобилей и спецтехники. Сигнал умеренно позитивный: внешний сектор меньше давит на рост ВВП США, хотя часть улучшения могла дать волатильность отдельных товарных позиций.

🗾 Японские акции в пятницу снизились второй день подряд вслед за Уолл-стрит на фоне нового скачка нефти из-за конфликта на Ближнем Востоке. Nikkei 225 -1,16% до 53 820, Topix -0,57% до 3 629. Давление усилили слова главы BOJ Уэды о том, что слабая иена и дорогая нефть могут ускорить импортируемую инфляцию и подтолкнуть регулятора к более быстрому ужесточению политики. Сильнее всего просели техи и автопроизводители, включая Advantest, SoftBank, Tokyo Electron, Toyota и Honda. По итогам недели Nikkei потерял 3,24%, Topix - 2,36%.

🇨🇳 Китай и Гонконг в пятницу снизились на фоне затяжного конфликта вокруг Ирана и нового роста нефти, который усилил давление на риск-активы. Shanghai -0,8%, Shenzhen -0,65%, Hang Seng -1,1%. Рынки нервничают из-за рисков для поставок через Ормузский пролив и нового инфляционного импульса, хотя китайские площадки держатся относительно устойчиво благодаря ставке Пекина на энергобезопасность и стратегические резервы. В Гонконге дополнительно давили слабость Уолл-стрит и ожидание макростатистики по Китаю на следующей неделе, а сам индекс идет ко второй подряд недельной просадке.

🇷🇺 Российский фондовый рынок в начале пятницы умеренно прибавляет, не обращая внимания на внешний негативный фон. Индекс Мосбиржи +0,3% до 2880, подбираясь ко вчерашнему максимуму. Почти все сектора вносят сопоставимый вклад в подъем, тогда как в небольшом минусе остается транспорт (-0,1%) из-за умеренно слабой отчетности “Совкомфлота” (-0,2%): по МСФО за 2025 год компания получила убыток ₽53,55 млрд против прибыли ₽37,28 млрд годом ранее, а выручка снизилась на 36,8% до ₽108,9 млрд. Среди финансовых бумаг в центре внимания “Совкомбанк” (+0,8%), чья прибыль по МСФО за 2025 год сократилась на 31,1% до ₽53,23 млрд, но все равно лучше прогнозов.

🔴 Китайский юань в пятницу утром почти не меняется. Пара CNYRUB прибавляет символические 0,15% и держится у 11,61.

Не является инвестиционной рекомендацией.

💻 VK Tech за 2025 год увеличила выручку до ₽18,8 млрд (+38% г/г), а скорректированную EBITDA - до ₽4,8 млрд (+21,6% г/г) при марже 26%. Рекуррентная выручка превысила ₽12,8 млрд и достигла 68% общей, клиентская база выросла в 2,7 раза до 31,9 тыс., а сам бизнес рос быстрее рынка. Результат выглядит сильным: компания наращивает масштаб и долю подписной выручки, сохраняя высокую рентабельность.

🏦 “Ренессанс Страхование“ (2025, МСФО): продажа страховых продуктов ₽205 млрд (+21% г/г), чистая прибыль ₽11 млрд (+2%). Ключевыми драйверами стали продукты НСЖ (+53,6%), КАСКО физлиц (+26,5%), страхование имущества юрлиц (+104,6). Средняя годовая рентабельность собственного капитала достигла 27,9%, что говорит о высоком уровне управления активами. Менеджмент рекомендовал выплату дивидендов 5,9 рубля на акцию по итогам года. Компания демонстрирует уверенный рост, однако эффект от текущих драйверов маловероятно продолжит действовать в 2026 году.

🚙 “Делимобиль“ (2025, МСФО): выручка ₽30,8 млрд (+11% г/г), чистый убыток ₽3,7 млрд (против ЧП ₽8 млрд в 2024). EBITDA ₽6,18 млрд (-3%). Рентабельность по EBITDA сократилась с 23% до 20%. На фоне ухудшения ключевых показателей компания демонстрирует опасно высокий уровень долга: показатель чистый долг/EBITDA ~4,8х (против 4,6х годом ранее). Рост клиентской базы (+15% г/г) является недостаточным для покрытия растущих издержек. Отчетность показывает, что компания постепенно теряет устойчивость.

🛢️ “Татнефть” по МСФО за 2025 год сократила выручку до ₽1,82 трлн (-10,5% г/г), а чистую прибыль - до ₽152,0 млрд (-50,8% г/г). Операционная прибыль без финансовых услуг - ₽254,3 млрд (-36,9% г/г), прибыль до налогообложения - ₽221,9 млрд (-47,3% г/г). Прибыль падает заметно быстрее выручки, а значит давление на маржу и качество результата усилилось.

✅ Совет директоров “Промомеда” исключил из дивидендной политики требование о положительном операционном денежном потоке как обязательном условии для выплаты дивидендов. Это решение делает подход компании к распределению прибыли более гибким. При определении размера выплат совет директоров будет ориентироваться на показатель “Чистый долг/скорректированная EBITDA”.

🟡 Акционеры “Т-Технологий” одобрили дробление акций в пропорции 1 к 10. Это означает, что одна текущая акция будет заменена на десять новых.

📑 По оценке МЭА, доходы России от экспорта нефти и нефтепродуктов в феврале снизились до $9,5 млрд, то есть на $1,5 млрд м/м и на $4 млрд г/г. Общий экспорт упал до 6,6 млн б/с - минимума с начала 2022 года: поставки нефти сократились до 4,21 млн б/с, нефтепродуктов - до 2,41 млн б/с. Добыча нефти в РФ снизилась на 710 тыс. б/с до 8,55 млн б/с, переработка - примерно на 300 тыс. б/с до 5,1 млн б/с. Видно, что экспортная выручка РФ слабеет, а внешний спрос выглядит менее уверенно.

🔴 Китайский юань умеренно укрепился к рублю. Пара CNYRUB прибавила 0,6% и поднялась до 11,591.

Официальные курсы валют на 13 марта:

¥ – ₽11,5027 (-0,02%)

$ – ₽79,0671 (-0,00%)

€ – ₽91,3893 (-0,60%)

Не является инвестиционной рекомендацией.